相続財産を調べたら、遺産がどれくらいあるのか気になります!「財産目録」を用意しましょう

・相続人がわかり、相続財産もひと通り調べ終えたら、次のステップはいよいよ相続人全員での遺産分割協議になります。

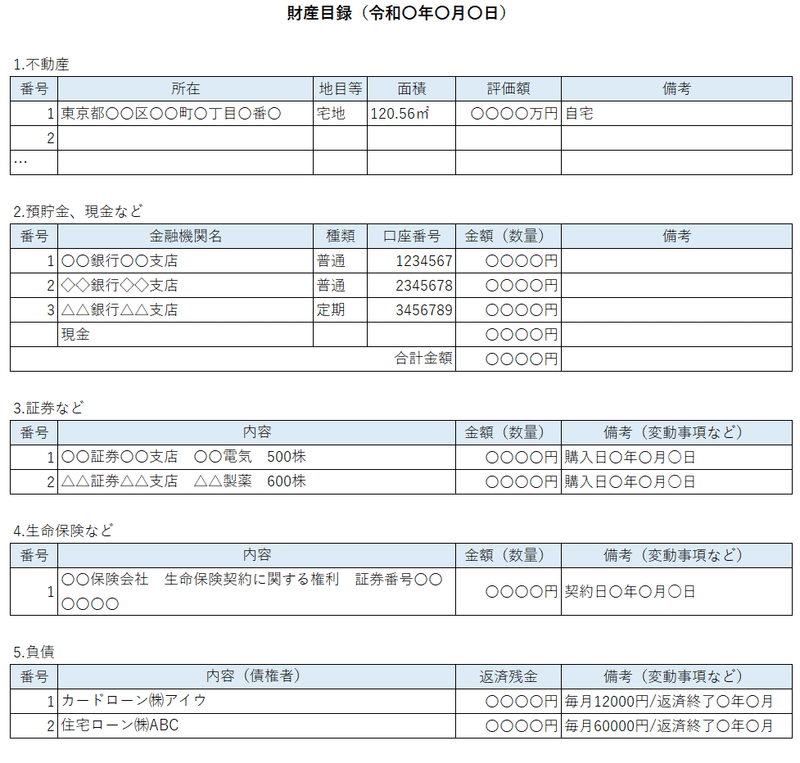

・その前に、どんな財産がどのくらいあるのか確認しやすくし、かつ遺産分割を円滑に行うために、「財産目録」を準備すると便利です。

・亡くなった被相続人が「財産目録」を残していない場合は、相続人が作成しなければなりません。

・また、単にリストアップするに留まらず、不動産や預貯金、その他の資産などのプラス財産と負債などのマイナス財産の評価額を算出する必要もあります。

・今回は、その「財産目録」についてみていきます。

・50代60代、そして定年後に高齢の親御さんが亡くなったときに慌てないよう、覚えていきましょう。

目次

- 1.「財産目録」を作るメリット

- 2.財産目録作成の注意点など

- 3.主な財産の評価方法

- (1)土地・建物(不動産)

- (2)預貯金

- (3)株式・投資信託

1.「財産目録」を作るメリット

・財産目録とは簡単にいえば、相続財産すべてを一覧化し表にまとめたものです。財産目録の作成は法律上の義務ではありません。裁判所に提出するなどの場合を除き、決まった書式はありません。

・財産目録を作成するメリットは何かというと、次の二つがあげられています。

・一つには、遺産分割協議の前提資料とするためです。遺言書がない場合、遺産の分割をするためには、相続人全員が了解する遺産分割協議が必要です。財産内容が一目でわかる財産目録があれば、遺産分割の話し合いの際になれば、相続人間の協議もスムーズに進められ、円滑にまとまりやすくなります。

・もう一つは、相続税の納付額を明確にするためです。相続税の申告が必要となった場合、必ず相続財産の一覧表を作成する必要があるので、きちんとしたものを作っておけば、あとは転記するだけで済みます。

・それだけでなく、そもそも相続税申告の必要があるのか否かを判断する際に、とても役にたちます。

・なお、注意する点としては、評価額を算出しなければならない事と、固定資産税評価証明書や残高証明書などを添付し記載漏れのないようにしておくことです。

・裁判所では様式および記載例を無料でダウンロード出来るようになっています。また、大手の税理士事務所などでも無料でテンプレートを配布していますので活用すると楽です

遺産分割書式集 | 裁判所裁判所のホームページです。裁判例情報、司法統計、裁判手続などに関する情報を掲載しています。www.courts.go.jp

2.財産目録作成の注意点など

・財産目録を作成するときには、次の点に注意します。

・一つ目は、財産の特定ができるように記載する。被相続人の財産が何で、どれだけあるのか、相続人が見てわかるように記載しなくてはなりません。

・預貯金の場合は、金融機関名、支店名、普通か定期など口座種別、口座番号や名義を記載しておきます。

・同じ金融機関であっても、口座ごとにいくらの残高があるか記載しましょう。金融機関で一括記載しても、後で口座を分割しようと思っても困難になります。

・不動産の場合は、所在地(地番)、地目、面積を正確に記載します。また、評価額も記載します。

・二つ目は、書式は任意とはいっても、遺産分割協議書の引用書類として使用する場合、遺産分割協議書の作成ルールに従った財産目録を作成する必要があります。

・遺産分割協議書の一部であることを明確にするため、複数枚におよぶ場合には契印が必要になります。

・また、被相続人が生前に自筆証書遺言の一部として財産目録を作成する場合もルールが定められており、パソコンで作成した財産目録も2019年以降は認められるようになりましたが、財産目録1枚につき遺言者の署名押印が必要です。

・条件を満たしていないものは、遺言書としての効力を発揮しないため十分な注意が必要です。

・三つ目は、評価額を算出した日や基準を明記します。不動産や金融商品など時期によって評価額が変動する相続財産の場合は特に大事です。不動産を例に出すと、算出した評価基準はどれなのか、いつの評価額なのかを記載しておかないと根拠が曖昧になってしまいます。

・後ほど、詳しく説明しますが、宅地の評価方法で一般的な「路線価方式」という方法があります。毎年7月に国税庁から公表されている「路線価」が定められている地域の表か方法で市街地の土地評価に使用されます。

・しかし、数年間の古い路線価を適用したり、市街地ではなく郊外の土地の場合には、不適切な評価になってしまいます。のちのトラブルに発展し評価のやり直しということになりかねません。

3.主な財産の評価方法

代表的な相続財産である土地・建物、預貯金、株式・投資信託についてその評価方法をみていきます。

(1)土地・建物(不動産)

・はじめに建物からみていきます。建物は簡単です。

・被相続人が亡くなった年の固定資産税納税通知書を確認します。なければ、市区町村の固定資産税課に連絡し、固定資産税評価証明書を取得します。

・通知書の中には「固定資産税の課税通知書」が入っており、この中の「家屋(建物)」の「価格(評価額)」が建物の評価額です。固定資産税評価額がそのまま建物の評価額ということです。

・土地の評価は、大きく分けて二つの表か方法があります。「路線価方式」と「倍率方式」です。

・路線価方式は、路線価が定められている地域の評価方法で、市街地の土地評価に適用されます。「路線価×土地面積=評価額」となります。

・路線価とは、道路(路線)に面する標準的な宅地の1㎡あたりの価額のことで、評価額は千円単位で表示しています。

・倍率方式は、路線価が定められていない地域の評価方式です。郊外の土地の評価額算出に用いられます。

・倍率方式では、その土地の固定資産税評価額(市区町村役場で確認できます)に、一定の倍率を乗じて計算します。

・路線価図及び評価倍率表ならびにそれぞれの見方は、国税庁のホームページで閲覧できます。

(2)預貯金

・被相続人の所有口座が特定できたら、金融機関の口座一つずつに対して、必要書類をもって「残高証明書」の発行を金融機関に請求します。

・ゆうちょ銀行の場合は「残存照会」という手続きを利用すると貯金口座、保険、国債等の有無がすべて確認できます。

・「残高証明書」については、通常、「相続開始日の残高証明書」も合わせて取得します。記載されている残高を、被相続人が亡くなったときの財産として目録に記載します。

・なお、ケースによっては、実際に請求した日の残高証明書も合わせて取得したり、「取引履歴」を取得することもあります。理由は、相続開始後に引き出されたり、引き落とされた金額を早期に確認することができるからです。

・相続開始直後は、口座が凍結されていないため、葬儀費用や同居していた親族の生活費が引き出されていることや、他の相続人が故意に多額の金銭を引き出していることもあります。後々トラブルに発展してしまう可能性が高いので、相続開始後と請求時の金銭の動きがある場合は特に注意しましょう。

・また、残高証明書の請求をすると相続が起きた事実が金融機関側にも共有されますので、口座が凍結されることになるので注意しましょう。

(3)株式・投資信託

・最後に、金融商品の中でも代表的な株式・投資信託についてみていきます。

・残高証明書を取得するのは前記の預貯金とほぼ同じです。評価額の算出方法に関しては以下のとおりです。

・上場株式・投資信託の場合。上場株式の評価額は相続開始日の株価を記載します。

・ただし、相続税の申告では、銘柄ごとに、相続開始日・その月の平均価格・前月の平均価格・前々月の平均価格のうちで最も低い単価が適用されます。

・非公開株式等の場合。相続開始日に解約請求または買取請求を行って場合に、支払いを受けることができる価格が評価額になります。